Nợ xấu tại hệ thống các ngân hàng tăng nhanh chóng, sau khi Thông tư 14 kết thúc

Hệ thống ngân hàng đang phải đối mặt với những khó khăn về chất lượng tài sản do nợ xấu tăng nhanh sau khi Thông tư 14 kết thúc.

Từ ngày 30/6/2022, Thông tư 14 năm 2021 của Ngân hàng Nhà nước về cơ cấu lại nợ, giữ nguyên nhóm nợ, miễn giảm lãi suất cho vay khách hàng bị ảnh hưởng do dịch Covid-19 đã chính thức hết hiệu lực. Thêm vào đó, những biến động trên thị trường bất động sản, thị trường trái phiếu doanh nghiệp, xu hướng lãi suất tăng cũng khiến vấn đề nợ xấu được chú ý hơn trong kỳ báo cáo tài chính quý 3.

Trong quý 3 vừa qua, nợ xấu tại nhiều ngân hàng cũng đã có xu hướng tăng lên nhanh chóng. Theo thống kê số liệu báo cáo tài chính quý 3/2022 của 27 ngân hàng cho thấy, tính đến ngày 30/9/2022, tổng nợ xấu nội bảng của 27 ngân hàng ở mức gần 129,8 nghìn tỷ đồng, tăng 28,4% so với đầu năm.

Trong đó, đáng chú ý, tổng nợ nhóm 5, tức nợ có khả năng mất vốn tính đến cuối tháng 9 tăng mạnh tới 62,5% so với đầu năm, lên gần 72,4 nghìn tỷ đồng, chiếm 55,8% tổng nợ xấu, so với tỷ trọng 44% hồi đầu năm.

Tại NCB, tổng nợ xấu nội bảng tính đến cuối tháng 9/2022 tăng gấp 5,3 lần so với đầu năm, lên 6.648 tỷ đồng. Ban lãnh đạo ngân hàng cho biết, trong bối cảnh chung của toàn hệ thống, nợ xấu của NCB có xu hướng tăng mạnh khi ngân hàng chuyển dần các khoản nợ tái cơ cấu về đúng nhóm nợ, đặc biệt là sau khi Thông tư 14/2021/TT-NHNN liên quan đến cơ cấu lại nợ, giữ nguyên nhóm nợ, miễn giảm lãi suất cho khách hàng do dịch Covid-19 đã hết hạn vào ngày 30/6/2022.

Tương tự, nợ xấu tại ngân hàng OCB cũng tăng gấp đôi trong 9 tháng qua, từ 1.349 tỷ đồng hồi đầu năm lên 2.801 tỷ đồng khi kết thúc quý 3/2022.

Không chỉ các ngân hàng trung và nhỏ, nợ xấu cũng có xu hướng tăng mạnh tại nhiều ngân hàng lớn như BIDV (48,6%), Vietcombank (47%) hay ACB (44,9%),…

Cụ thể, nợ xấu của Vietcombank đã tăng 47% trong 9 tháng đầu năm lên 8.978 tỷ đồng (chủ yếu do nợ nhóm 3 tăng 213% lên 2.313 tỷ đồng). Theo đó, tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng tăng từ 0,64% hồi đầu năm lên 0,8% vào cuối quý 3/2022.

Tương tự, TPBank ghi nhận nợ xấu có tăng nhưng vẫn duy trì chất lượng tài sản ở nhóm đầu ngành. Cuối tháng 9, nợ xấu tại nhà băng này ở mức 1.426 tỷ đồng, tăng 23% so với đầu năm và chiếm 0,91% trong tổng dư nợ cho vay. Tỷ lệ này tăng nhẹ so với mức 0,82% hồi đầu năm.

MB (riêng lẻ) cũng có nợ xấu tăng 32% trong 9 tháng đầu năm lên 3.083 tỷ đồng. Trong đó, nợ có khả năng mất vốn (nợ nhóm 5) tăng mạnh 86% lên 1.484 tỷ đồng. Dù vậy, tỷ lệ nợ xấu trên tổng dư nợ cho vay của MB vẫn ở mức thấp 0,77% (quý 3/2022). MB là một trong những ngân hàng có chiến lược thận trọng, duy trì tỷ lệ dự phòng bao phủ nợ xấu ở mức cao, đạt 268% vào cuối tháng 9/2022.

Con số nợ xấu tăng nhanh khiến tỷ lệ nợ xấu/cho vay khách hàng của nhóm tăng mạnh từ 1,87% hồi đầu năm lên 2,36% khi kết thúc tháng 9/2022. Trong đó, có 15/27 thành viên ghi nhận tỷ lệ nợ xấu gia tăng trong thời gian qua.

NCB và VietBank đang là những ngân hàng có tỷ lệ nợ xấu cao nhất nhóm khảo sát ở mức lần lượt 14,72% và 4,33%.

Ở chiều ngược lại, Sacombank là trường hợp gây nhiều bất ngờ khi sau nhiều năm, tỷ lệ nợ xấu nội bảng của nhà băng này xuống dưới 1%. Cụ thể, đến cuối tháng 9/2022, tổng nợ xấu nội bảng của ngân hàng chỉ còn 3.791 tỷ đồng, giảm 34% so với hồi đầu năm. Tỷ lệ nợ xấu/cho vay theo đó đã giảm từ 1,47% hồi đầu năm xuống còn 0,9% khi kết thúc quý 3.

Tuy nhiên, cũng lưu ý là hiện Sacombank vẫn còn khoảng trên 20 nghìn tỷ đồng nợ xấu đang "gửi tạm" tại VAMC. Ban lãnh đạo ngân hàng cho biết, ngân hàng vẫn đang tích cực đẩy mạnh xử lý số trái phiếu tại đây.

Một số ngân hàng khác tỷ lệ nợ xấu cũng ở mức thấp, chỉ nhỉnh hơn mức 1% một chút có thể kể đến HDBank, MSB. Tỷ lệ nợ xấu (riêng lẻ) của HDBank vào cuối tháng 9/2022 là 1,1%, tuy tăng so với mức 0,9% hồi cuối tháng 6 nhưng đã cải thiện hơn so với mức 1,26% hồi đầu năm. MSB cũng có tỷ lệ nợ xấu chỉ ở mức 1,08% vào cuối quý 3 năm nay.

Khẩu vị ứng xử với nợ xấu khác nhau

Như trên, hệ thống ngân hàng đang phải đối mặt với những khó khăn về chất lượng tài sản do nợ xấu tăng nhanh sau khi Thông tư 14 kết thúc. Những thách thức này có thể phần nào được "hóa giải" nếu ngân hàng có bộ đệm dự phòng lớn, đồng thời, kiểm soát chặt chẽ khi giải ngân vào phân khúc có rủi ro cao.

Tuy nhiên, những con số trong báo cáo quý 3 cho thấy, nguồn lực này đang có sự phân hóa mạnh giữa các nhà băng.

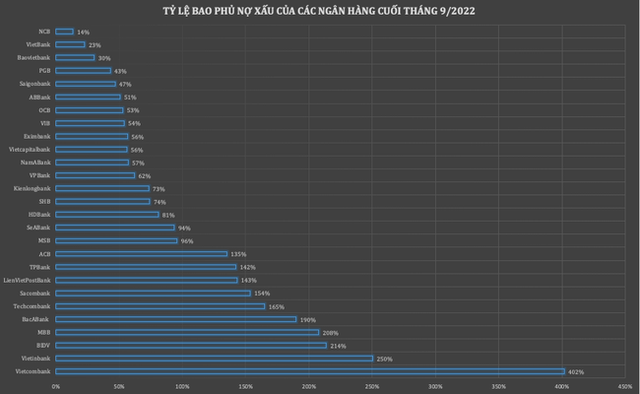

Thống kê tại 27 ngân hàng cho thấy, có 14 thành viên tiếp tục gia tăng tỷ lệ dự phòng bao phủ nợ xấu (LLR) trong 9 tháng qua trong khi 13 thành viên còn lại cắt giảm tỷ lệ này.

Dù tỷ lệ LLR giảm khá mạnh so với đầu năm (giảm 19 điểm %), Vietcombank vẫn đang dẫn đầu hệ thống với tỷ lệ này với 402%. Điều này có nghĩa, với mỗi đồng nợ xấu, Vietcombank có tới 4,02 đồng dự phòng.

Với tỷ lệ cao này, lãnh đạo ngân hàng cho biết đã thực hiện luôn việc trích 100% cho các khoản nợ được cơ cấu trong chính sách hỗ trợ khách hàng bị ảnh hưởng bởi Covid-19.

Tại VietinBank, tỷ lệ bao phủ nợ xấu đến cuối tháng 9 đã được nâng lên 250%, thay vì mức 180% cuối năm 2021. Tại BIDV, tỷ lệ này hiện đang là 214%, tại MBB là 208%, BacABank là 190%,…

Trong số 27 ngân hàng trong nhóm khảo sát, hiện đã có 10 thành viên có tỷ lệ trích dự phòng bao nợ xấu ở mức trên 100%.

Điều này cũng có nghĩa, lợi nhuận cũng như an toàn của ngân hàng sẽ không bị ảnh hưởng ngay cả trong trường hợp xấu nhất là tất cả nợ xấu trở thành không thu hồi được, vì ngân hàng đã có dự phòng đầy đủ.

Bên cạnh đó, tỷ lệ LLR cao cũng cho phép ngân hàng linh hoạt hơn trong việc giảm dự phòng, hoàn nhập và thúc đẩy lợi nhuận gắn với kết quả xử lý nợ xấu trong các năm tiếp theo mà không làm giảm chất lượng tài sản của ngân hàng.

Tuy nhiên, điều đáng tiếc, là đây không phải là kết quả chung của toàn hệ thống. Thống kê cho thấy, có tới 10/27 thành viên đang sở hữu tỷ lệ LLR thấp hơn 60%. Như tại NCB, tỷ lệ này đến cuối tháng 9/2022 mới chỉ ở mức 14%, tức với mỗi đồng nợ xấu, ngân hàng mới chỉ có 0,14 đồng để dự phòng. Tương tự, tại các thành viên như VietBank, Baovietbank, PGBank hay Saigonbank, con số này cũng chỉ ở mức khiêm tốn trên dưới 50%.

Chênh lệch lớn về tỷ lệ bao phủ nợ xấu cho thấy khẩu vị khác nhau trong ứng xử với nợ xấu của các thành viên. Theo đó, một số ngân hàng lựa chọn trích lập luôn toàn bộ nợ xấu, một số khác lại chọn trích lập rải ra trong 3 năm theo cơ chế cho phép.

Dù vậy, nhìn chung, tỷ lệ LLR của toàn ngành vẫn tương đối cao (tỷ lệ LLR trung bình của ở nhóm khảo sát 27 ngân hàng là 109,9%). Điều này có thể làm giảm thiểu rủi ro hệ thống có liên quan đến chất lượng tài sản của toàn ngành.

An Như